딥러닝 네트워크를 활용한 주식 가격 결정 모델

Published:

연구 개요

본 연구는 딥러닝 네트워크를 활용하여 한국 주식 시장의 자산 가격 결정 모델을 구현하였습니다. Gu, Kelly, and Xiu(2021)의 연구를 바탕으로, 한국 시장의 특성을 반영한 자산 가격 결정 모델을 개발하고 그 성능을 검증하였습니다.

연구 배경

금융 시장에서 자산의 가격을 결정하는 요인들을 이해하는 것은 매우 중요합니다. 특히 잠재 팩터를 발견할 수 있다면, 비정상 초과 수익률을 해석할 수 있게 됩니다. 본 연구는 한국 시장의 요인과 외부 요인을 딥러닝 네트워크에 입력으로 제공하여 팩터의 비선형적 관계를 분석하고자 하였습니다.

데이터 및 방법론

데이터 수집

- KOSPI 상장 기업 858개 대상

- 기간: 2000-01-04 ~ 2023-05-08

- 일별 OHLCV 데이터 및 주간 수익률 계산

기업 특성 변수

총 16개의 특성 변수를 사용하여 분석:

- 가격 트렌드 지표 (6개)

- 단기 반전, 주식 모멘텀, 모멘텀 변화 등

- 유동성 지표 (5개)

- 거래회전율, 시가총액, 거래량 등

- 위험 측정 지표 (4개)

- 수익률 변동성, 시장 베타 등

- 메타 데이터

- 주간 수익률

모델 구조

입력 베타 처리

- 15개의 베타 값 사용

- 히든 레이어 구성: [8, 16, 32] 유닛

- ReLU 활성화 함수와 배치 정규화 적용

- K개 팩터로 가중치 전달 (K = [2,3,4,5,6])

데이터 처리

- 제너레이터 방식 활용으로 메모리 효율성 확보

- Lazy evaluation 통한 연산 최적화

- Out-Of-Memory 방지를 위한 코드 최적화

실증 분석 결과

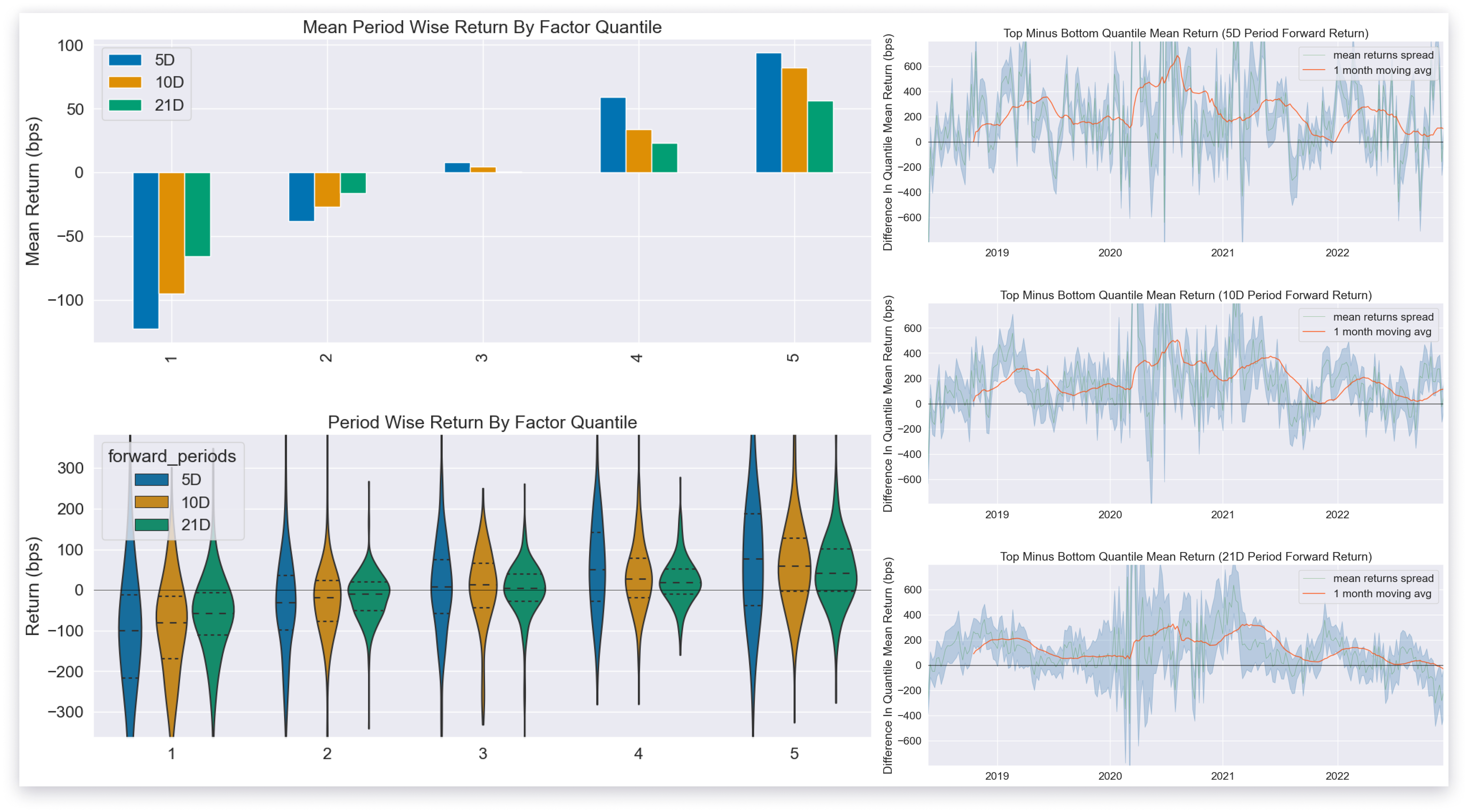

수익률 분석

- Period Wise Return 분석 (5, 10, 21일 단위)

- Factor 분위별 수익률 변동폭 분석

- Top minus Bottom Quantile 평균 수익률 분석

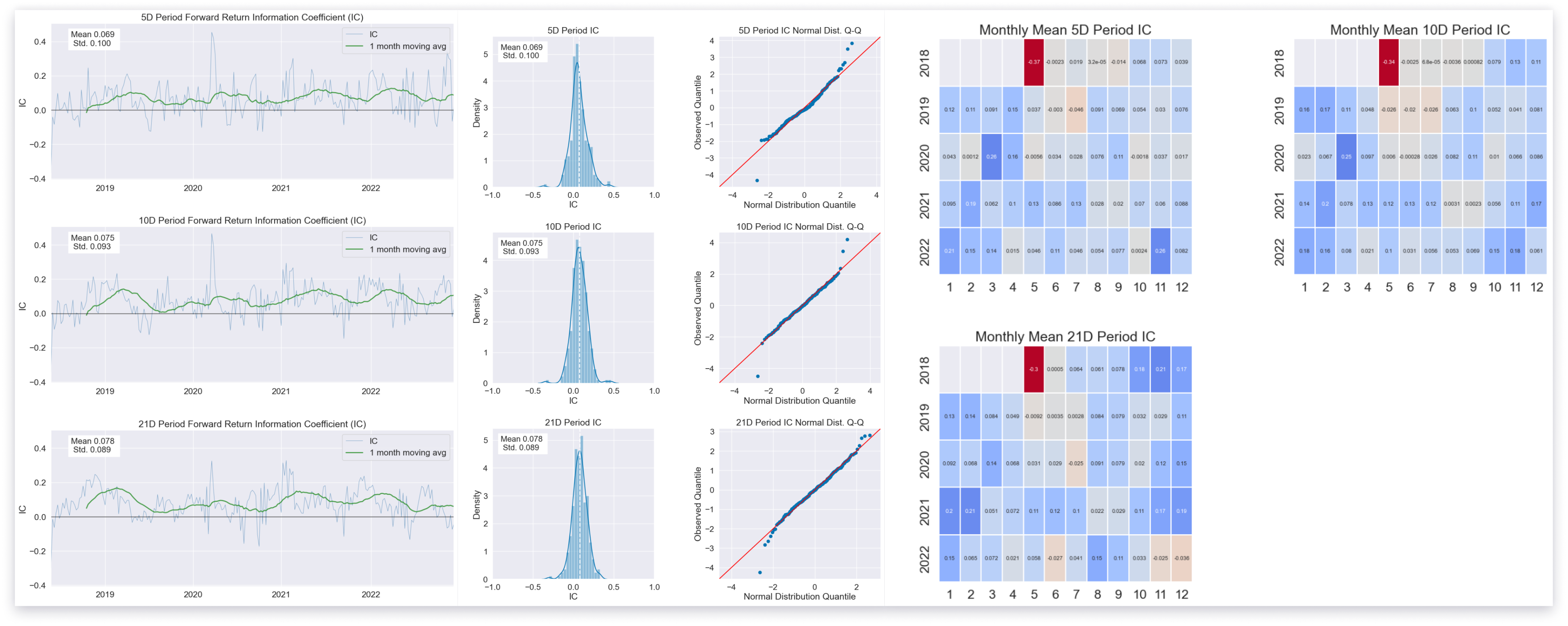

정보 계수(IC) 분석

- 2019-2023년 테스트 기간 동안 양의 IC 값 유지

- 정규분포 형태의 IC 분포 확인

- 월별 IC 평균의 안정성 검증

결론 및 시사점

- 한국 시장 특성 반영

- KOSPI 시장 데이터로 검증된 Factor 도출

- IC 값의 통계적 유의성 확인

- 연구의 한계

- 미국 시장 대비 제한된 데이터

- 약 800개의 종목으로 제한된 표본

- 향후 연구 방향

- 백테스트 및 통계적 검정 강화

- BatchNorm, Ensemble 등 최적화 기법 적용

- IC 개선을 위한 모델 고도화

참고 문헌

- Gu, S., Kelly, B., & Xiu, D. (2021). Autoencoder asset pricing models. Journal of Econometrics, 222(1), 429-450.

- Kelly, B. T., Pruitt, S., & Su, Y. (2019). Characteristics are covariances: A unified model of risk and return. Journal of Financial Economics, 134(3), 501-524.

코드

전체 코드는 GitHub 저장소에서 확인하실 수 있습니다.

Recommended citation: Choi, I. Y. (2024). "딥러닝 네트워크를 활용한 주식 가격 결정 모델."

Download Paper

Comments